(fuente : elconfidencial.com )

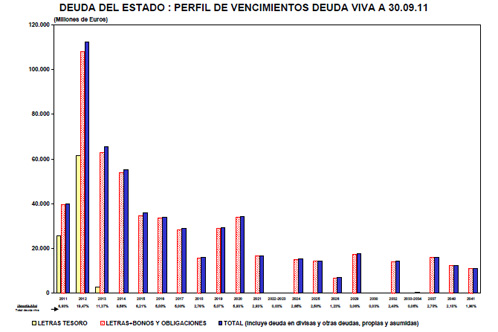

Lo peor está por venir. Al menos para el Tesoro Público. El Reino de España tendrá que captar el año próximo en los mercados más de 150.000 millones de euros para cubrir las necesidades de endeudamiento del Estado. Una cantidad que representa nada menos que el 15% del Producto Interior Bruto (PIB). Alrededor de 110.000 millones tienen que ver con los vencimientos de deuda pública y otros 40.000 millones tienen su origen en el déficit presupuestario previsto para el año que viene.

Para hacerse una idea más aproximada de lo que representan esas cifras, hay que tener en cuenta que este año 2011 el Tesoro ‘sólo’ ha tenido que captar unos 40.000 millones de euros derivados del perfil de vencimientos de la deuda. Es decir, apenas la tercera parte de lo previsto para 2012. El déficit, sin embargo, será este año superior al que viene, lo que supone, en todo caso, otros 47.200 millones de euros.

En total, eso quiere decir que si a final de este año el Tesoro habrá captado unos 87.200 millones para cubrir las necesidades de endeudamiento del Estado, el ejercicio próximo estará obligado a salir al mercado para colocar emisiones por valor de 150.000 millones de euros, lo que supone un brutal aumento del 72%.

La cantidad es alta para los parámetros europeos, lo que refleja un cierto error de cálculo del Tesoro Público, cuya estrategia de financiación probablemente pasaba por concentrar los vencimientos en 2012 para salvar en la medida de lo posible el año 2011, que se presentaba muy complicado. Al final, y a la vista del recrudecimiento de la deuda soberana, también el año próximo será extremadamente complejo.

Según el BCE, por término medio los gobiernos necesitan renovar cada año un sexto de su deuda viva, lo que supone alrededor del 16%. ¿Y cuál es la herencia que deja Salgado para 2012? Pues cerca del 20%, más del doble que un año antes.

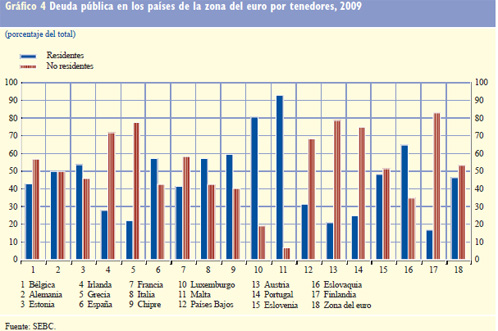

El saldo vivo de deuda (sólo del Estado) se sitúa en 576.026 millones de euros. Otro factor de vulnerabilidad, según el BCE, tiene que ver con el hecho de que un porcentaje significativo de la deuda esté en manos de no residentes, que son más sensibles a los datos negativos de la economía. Y en el caso español, cerca del 40% de la deuda pública a vencimiento está en manos de no residentes.

Tipos altos por el contagio griego

El Ministerio de Economía parece haber desoído, de esta manera, los consejos del Banco Central Europeo (BCE), que en uno de sus últimos boletines advertía que la estructura de vencimientos de la deuda viva es “un factor importante que hay que considerar al evaluar los riesgos fiscales a corto plazo”. De hecho, señalaba, cuando los porcentajes de deuda pública viva a corto plazo son más elevados, pueden plantearse “riesgos de refinanciación”.

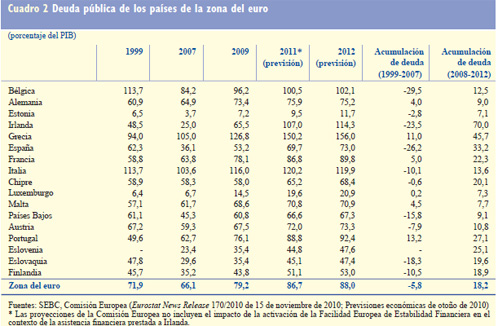

La situación es todavía más complicada para países como España, que ha visto como se han disparado las necesidades de endeudamiento desde el comienzo de la crisis. Hasta el extremo de que en relación al PIB sólo Grecia (salvando la excepción irlandesa cuya deuda tiene que ver con el sector financiero y no con un aumento extraordinario del déficit) presenta unos registros peores que España.

Mientras que en Grecia la deuda habrá crecido entre 2008 y 2012 nada menos que 45,7 puntos de su PIB, en el caso de España será equivalente a 33,2 puntos del Producto interior Bruto. Muy por encima de Alemania (9 puntos de PIB), Francia (22), Portugal (27), Países Bajos (9,1) e Italia (13,6 puntos).

No hay comentarios:

Publicar un comentario